0000-0001-8924-1027

0000-0001-8924-1027  hlpc@pri.esen.cu

hlpc@pri.esen.cuOsvaldo Domínguez Junco2

0000-0002-7897-998X

0000-0002-7897-998X  osvaldodj@upr.edu.cu

osvaldodj@upr.edu.cuGreicy de la Caridad Rodríguez Crespo2

0000-0002-7917-0840

0000-0002-7917-0840  greicy@upr.edu.cu

greicy@upr.edu.cu

Cooperativismo y Desarrollo, septiembre-diciembre 2022; 10(3), 705-730

Artículo original

Procedimiento para la administración de provisiones técnicas pendientes de liquidación y de riesgos en curso

Procedure for the administration of technical provisions pending liquidation and of risks in progress

Procedimento para a administração das provisões técnicas pendentes de liquidação e dos riscos em curso

Héctor Luis Pacheco Carpio1  0000-0001-8924-1027

0000-0001-8924-1027  hlpc@pri.esen.cu

hlpc@pri.esen.cu

Osvaldo Domínguez Junco2  0000-0002-7897-998X

0000-0002-7897-998X  osvaldodj@upr.edu.cu

osvaldodj@upr.edu.cu

Greicy de la Caridad Rodríguez Crespo2  0000-0002-7917-0840

0000-0002-7917-0840  greicy@upr.edu.cu

greicy@upr.edu.cu

1 Empresa de Seguros Nacionales. Unidad Empresarial de Base Pinar del Río. Pinar del Río, Cuba.

2 Universidad de Pinar del Río "Hermanos Saíz Montes de Oca". Pinar del Río, Cuba.

Recibido: 19/01/2022

Aprobado: 15/12/2022

RESUMEN

Las entidades aseguradoras para afrontar los riesgos derivados de su actividad deben disponer de recursos financieros suficientes para cubrir las obligaciones pendientes con sus clientes. La sucesión e impacto de riesgos de seguros en el período 2015-2017 y el alto cúmulo de reclamaciones en cortos períodos de tiempo propiciaron la identificación de reservas de eficiencia en la administración de las provisiones técnicas de seguro en la Unidad Empresarial de Base Pinar del Río, de la Empresa de Seguros Nacionales. Como objetivo se traza proponer la modificación del procedimiento de administración de las provisiones técnicas de riesgos en curso y provisiones pendientes de liquidación. Para ello, se realizó en la Unidad Empresarial de Base Pinar del Río un diagnóstico enmarcado en dicho período, demostrándose que el procedimiento presentó debilidades en sus porcentajes de creación, inmovilizó recursos financieros de forma innecesaria, lo que afectó el desempeño y la eficiencia económica a corto y mediano plazo, manifestándose estas limitaciones principalmente en tiempos de fuertes impactos de eventos climatológicos y la combinación de varios riesgos en los seguros agropecuarios. Como resultado, se propuso un procedimiento mejorado y la validación de este en el período 2018-2020, lográndose resultados superiores en dicha unidad, además, se diseñó e implementó un procedimiento para las indemnizaciones electrónicas a productores y estructuras productivas en el ramo agropecuario, mejorando la eficiencia y eficacia en su gestión: la apertura de inversiones financieras derivadas del uso de fondos temporalmente libres.

Palabras clave: seguros; riesgos; administración de provisiones técnicas.

ABSTRACT

In order to face the risks derived from their activity, insurance entities must have sufficient financial resources to cover outstanding obligations with their clients. The succession and impact of insurance risks in the period 2015-2017 and the high accumulation of claims in short periods of time led to the identification of efficiency reserves in the administration of insurance technical provisions in the Unidad Empresarial de Base Seguros Pinar del Río of the National Insurance Enterprise. The objective is to propose the modification of the administration procedure of the technical provisions of risks in course and provisions pending liquidation. For this purpose, a diagnosis was carried out in the Pinar del Río Base Business Unit during that period, demonstrating that the procedure presented weaknesses in its creation percentages, and unnecessarily immobilized financial resources, which affected the performance and economic efficiency in the short and medium term, these limitations being manifested mainly in times of strong impacts of climatological events and the combination of several risks in agricultural insurance. As a result, an improved procedure was proposed and validated for the 2018-2020 period, achieving superior results in this unit. In addition, a procedure was designed and implemented for electronic indemnities to producers and productive structures in the agricultural sector, improving efficiency and effectiveness in its management: the opening of financial investments derived from the use of temporarily free funds.

Keywords: insurance; risks; technical provisions management.

RESUMO

A fim de enfrentar os riscos decorrentes da sua atividade, as companhias de seguros devem dispor de recursos financeiros suficientes para cobrir as suas obrigações pendentes para com os seus clientes. A sucessão e impacto dos riscos de seguros no período 2015-2017 e a elevada acumulação de sinistros em curtos períodos de tempo levaram à identificação de reservas de eficiência na administração das provisões técnicas de seguros na Unidad Empresarial de Base Pinar del Río, da Empresa de Seguros Nacionales. O objetivo era propor a modificação do procedimento de administração das provisões técnicas para riscos em curso e provisões pendentes de liquidação. Para este efeito, foi realizado um diagnóstico na Unidade de Negócios de Base de Pinar del Río durante este período, demonstrando que o procedimento tinha fraquezas nas suas percentagens de criação, e que imobilizava desnecessariamente recursos financeiros, o que afectava o desempenho e a eficiência económica a curto e médio prazo. Estas limitações manifestaram-se principalmente em tempos de fortes impactos dos eventos climatológicos e da combinação de vários riscos nos seguros agrícolas. Como resultado, foi proposto e validado um procedimento melhorado para o período 2018-2020, alcançando resultados superiores nesta unidade. Além disso, foi concebido e implementado um procedimento para indemnizações electrónicas aos produtores e estruturas produtivas do sector agrícola, melhorando a eficiência e eficácia na sua gestão: a abertura de investimentos financeiros derivados da utilização de fundos temporariamente livres.

Palavras-chave: seguros; riscos; gestão de provisões técnicas.

INTRODUCCIÓN

A través de la historia, el hombre ha buscado la manera de dar respuesta a su anhelo de seguridad, diseñando varios mecanismos para proteger su vida, sus bienes y su núcleo familiar, los que con el decursar del tiempo se han extendido y, en cierto sentido, perfeccionado en forma correlativa a la complejidad adquirida por los intereses que pretende salvaguardar.

En la Edad Moderna, como tercera etapa en el surgimiento del seguro, los primeros son los seguros marítimos; en el siglo XIX nace el seguro agrícola, el de accidente y el de responsabilidad civil, más adelante el seguro de vida; ya en el siglo XX aparecen nuevas ramas del seguro aeronáutico y de responsabilidad civil (del Toro Ríos, 1994).

Hoy en día es innegable que el seguro es una herramienta importante para todo empresario que se preocupa por la protección financiera de su empresa y que así también provoca tranquilidad de espíritu para todo aquel que, ante la ocurrencia de un siniestro, tenga la posibilidad de que sus pérdidas sean resarcidas (Aguilar Jurado, 2015; Illescas Ortiz, 2014).

Su sustento legal se encuentra en dos decretos leyes: el No. 177/1997 "Sobre el Ordenamiento del Seguro y sus Entidades" y el No. 263/2009 "Del Contrato de Seguro", ambos con rango de ley, así como resoluciones emitidas por el Ministerio de Finanzas y Precios y por la Superintendencia de Seguros de Cuba, lo que constituye el entramado legal que sustenta la actividad de seguros actualmente.

Es por ello, que toda empresa aseguradora, además de reservas que son comunes a cualquier tipo de entidades y que forman parte de sus recursos propios y de las provisiones o cantidades constituidas para hacer frente a deudas y compromisos con terceros, también similares a las de empresas de otros sectores, deben constituir unas provisiones específicas de sus actividades, que son las llamadas provisiones técnicas. Estas provisiones deberán constituirse y mantenerse por un importe suficiente para garantizar, atendiendo a criterios prudentes y razonables, todas las obligaciones derivadas que se establecen en los contratos, así como para mantener la necesaria estabilidad de la entidad aseguradora frente a oscilaciones aleatorias o cíclicas de la siniestralidad o frente a posibles riesgos especiales (Hernández Barros, 2015).

A partir de lo anterior, surge la necesidad de que las operatorias financieras de las empresas aseguradoras establezcan como práctica la creación de provisiones técnicas para afrontar obligaciones con los asegurados ante la ocurrencia de siniestros (Ramírez Estrella, 2016). Para el negocio de la vida, la interacción que existe entre las provisiones técnicas y el margen de solvencia puede ocasionar efectos perversos en los casos en los que altas dosis de prudencia en las provisiones técnicas conducen a un aumento en el margen de solvencia.

El riesgo de los activos debe estar recogido en los requisitos de capital. Las restricciones cuantitativas pueden distorsionar la formación de carteras (Albarrán Lozano & Alonso González, 2010).

La Unidad Empresarial de Base Pinar del Río de la Empresa de Seguros Nacionales (Esen), seleccionada para esta investigación y que constituye el contexto del presente trabajo, cuenta con un procedimiento para la Administración de Provisiones Técnicas (PDO-06), que establece cómo se van a constituir las provisiones al ejecutar los servicios que oferta la Esen, y que es aplicable por todas las dependencias de la empresa al ejecutar los procesos de Concertación, Seguimiento de la póliza y Reclamación, definidos en el Sistema de Gestión Integrado.

En el período 2013-2017, el procedimiento referido a las provisiones técnicas (PDO-06) se vio limitado en alcance, sobre todo por el impacto de más de un evento climatológico severo en el país (sequía, lluvias intensas, huracán, plagas y enfermedades), fundamentalmente en el ramo agrícola, lo que propició un elevado número de reclamaciones de pólizas contratadas, generando grandes erogaciones en indemnizaciones y devoluciones de primas, afectando directamente la estructura financiera y la presentación de los estados financieros de la aseguradora, lo que incidió, además, en la creación y liberación de las provisiones técnicas y la consolidación de los estados financieros a escala nacional. De ahí que se presente como insuficiencia que el procedimiento para la administración de las provisiones técnicas de riesgos en curso y provisiones técnicas pendientes de liquidación existente en la entidad no están en correspondencia con las necesidades actuales.

Por lo que el objetivo de la investigación radica en: proponer la modificación del procedimiento de administración de las provisiones técnicas de riesgos en curso y provisiones pendientes de liquidación en la Unidad Empresarial de Base Seguros Pinar del Río.

MATERIALES Y MÉTODOS

Métodos teóricos:

Para la obtención de la información, se utilizaron los métodos empíricos:

RESULTADOS Y DISCUSIÓN

El punto de partida de la propuesta lo constituyó un diagnóstico que permitió identificar aquellos aspectos que están vinculados a la administración de provisiones técnicas y que impiden un eficiente manejo de ellas en la Unidad Empresarial de Base (UEB). Se hizo bajo los postulados de Vallejos Díaz (2008), definiendo los objetivos del diagnóstico, la determinación de necesidades, definición de las fuentes de información, diseño de formatos para la captación de la información, análisis y procesamiento de la información obtenida y la presentación de los resultados.

Durante el período 2015-2017, la Esen tuvo la incidencia de riesgos de seguros en todo el país, con impacto directo fundamentalmente al ramo agropecuario, asociados a una intensa sequía en el 2015 por más de 9 meses y posteriormente, a intensas lluvias, plagas y enfermedades en las postrimerías del 2015 y primer cuatrimestre del 2016, las que propiciaron un impacto negativo en las producciones agrícolas. La agricultura pinareña no estuvo exenta de ello; las producciones de tabaco, granos, arroz y hortalizas fueron seriamente afectadas, asumiendo la aseguradora en ese período más de 28500 reclamaciones por impactos directos de estos riesgos (Esen, 2015-2019).

Los Ingresos Brutos en este período (2015-2017) fueron valorados en miles de pesos (MP), alcanzando los 299 992.45 MP con un crecimiento en el año 2017 en relación con el 2016 de un 8 %.

Los gastos por creación de riesgos en curso sumaron 220161.18 MP, representando el 73.3 % en relación con los Ingresos Brutos.

La Comisión de Agente alcanzó 25887.27 MP, valor que escenifica un 8.6 % respecto a los ingresos primas.

Los Ingresos por Liberación de Riesgos en Curso en ese período sumaron un monto de 204798.43 MP, los cuales fueron liberados por el sistema avos, método de liberación que libera la fracción en la medida que van venciendo en término las pólizas contratadas o por el impacto directo de riesgos de seguros, pues se libera lo provisionado como gasto para hacer frente al cumplimiento de las obligaciones contraídas con los clientes, constituyendo un ingreso que contrarresta e incide sobre la situación financiera de la aseguradora.

Las devoluciones de primas ascendieron en este período a 21869.44 MP, incidiendo en esta fundamentalmente la no siembra en la línea de tabaco, arroz, granos, y hortalizas.

Las indemnizaciones sumaron 332035.12 MP, impactando negativamente las líneas de seguro de: Tabaco 73 % (242884.92 MP), Arroz 10 % (33525.03 MP), Granos 4 % (13788.52 MP), Hortalizas 3.7 % (12436.80 MP), Semilleros 1 % (3429.31 MP), Estructuras y Cobertores 2 % (6686.37 MP) y Temporario de Vida 3 % (11045.21 MP).

Los Gastos por Creación de Provisiones Técnicas de Siniestros Pendientes de Liquidación (PTSPL) alcanzaron el monto de 367800.11 MP. Su comportamiento es directamente proporcional a las indemnizaciones.

Los ingresos por Liberación de Provisiones Técnicas de Siniestros Pendientes de Liquidación ascendieron a 457233.25 MP; de ellos, 48942.75 MP por la clasificación de Ingresos por Liberación de Supersiniestralidad y 41336.32 MP por la definición de Ingresos por Liberación de Eventos Catastróficos, liberados estos por la Oficina Central en favor de su filial en Pinar del Río, representando el 19.7 % del total.

Los otros gastos de la actividad de Seguro, asociados a las empresas Intermar y Sepsa por el concepto de Tasación, Análisis de riesgos y Asistencia, alcanzaron el monto de 4550.72 MP.

La UEB al cierre del período culminó con un monto total de pérdidas acumuladas de 14 281 354.65 pesos, reafirmando que la situación negativa de los años anteriores (2015-2016) continuó teniendo su efecto en el 2017, aun cuando al cierre del ejercicio contable del año 2017 se observa un resultado favorable de 2 276 022.85 pesos, donde juegan un papel importante los Gastos de Indemnización y los Gastos por la Creación de Provisiones Técnicas de Siniestros Pendientes de Liquidación (PTSPL).

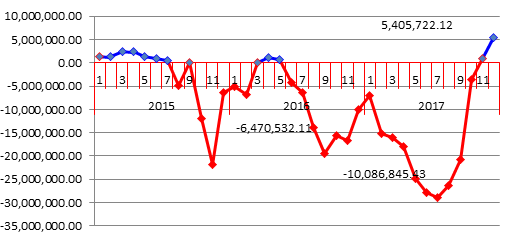

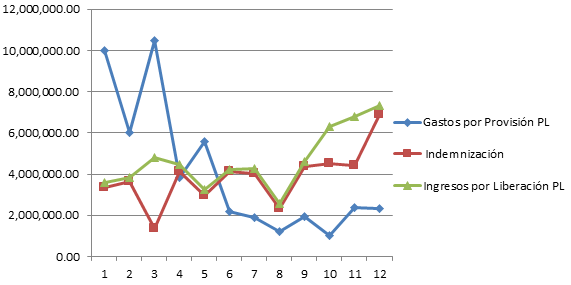

El gráfico 1 detalla el comportamiento por meses de la utilidad de la organización, cerrando en los ejercicios 2015 y 2016 en pérdidas.

Gráf. 1 - Utilidad o Pérdida en el período 2015-2017

Fuente: Elaboración propia según datos de la UEB

Análisis del comportamiento de las Provisiones Técnicas de Riesgos en Curso en el período (2015-2017)

Los altos volúmenes de ingresos se concentran en el último cuatrimestre de cada período con valores que oscilan entre los 9.0 y 23.0 millones de pesos. Esto se debe principalmente a que por esa fecha se inicia la campaña de tabaco y la llamada campaña de frío en los cultivos varios, siendo la línea de tabaco la que mayores ingresos le aporta a la UEB conjuntamente con otras líneas asociadas a esta, como: (Semilleros, Estructuras y Cobertores, Existencia, entre otras).

El Gasto por la Creación de Provisión para Riesgos en Curso se comportó de forma similar en el período analizado, provisionándose como promedio el 73 % o 73 centavos por cada peso de ingreso bruto, pues al crearse la provisión partiendo de los ingresos que obtenga la UEB y estos mostrarse elevados en los últimos cuatro meses, el gasto por creación de riesgos en curso crece en la misma proporción.

Por ejercicio económico para el período que se analiza, el comportamiento de las Indemnizaciones, Creación y liberación de las Provisiones Técnicas de Siniestros Pendientes de Liquidación fue el siguiente:

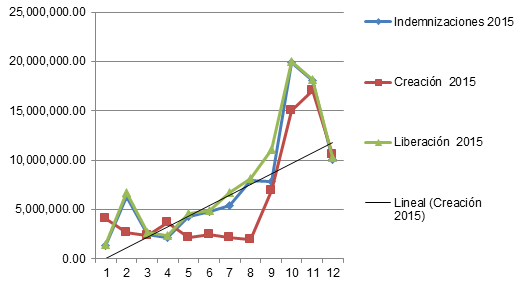

Período 2015

Gráf. 2 - Comportamiento de la PTSPL en el año 2015

Fuente: Elaboración propia según datos de la UEB

Nótese que en el último trimestre de 2015, según el gráfico 2, la UEB tuvo que erogar fuertes sumas relacionadas con las indemnizaciones entre 20 y 10 millones de pesos y crear carteras de provisión pendiente de liquidación por montos ascendentes a más de 42 millones por la incidencia de las lluvias en el mes de diciembre 2015.

Período 2016

En el ejercicio 2016, la creación de Gastos por Provisión se ubica fundamentalmente en los meses de enero y febrero por montos superiores a 22 millones en enero y 8 millones en febrero, creados al 100 %. Por ello, los mayores pagos se concentran entre los meses de octubre, noviembre y diciembre, ya que se concentra la entrada a la UEB de los mandatos de pago por cada productor y constituye elemento esencial a la hora de hacer el ajuste y liquidación respectivamente.

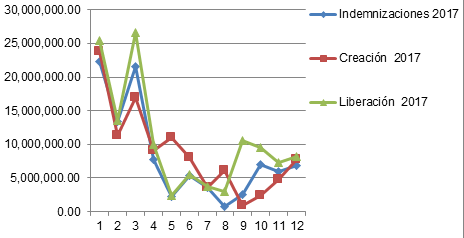

Período 2017

Gráf. 3 - Comportamiento de la PTSPL en el año 2017

Fuente: Elaboración propia según datos de la UEB

En el primer cuatrimestre del 2017, según el gráfico 3, la aseguradora continuó cubriendo las obligaciones respecto al período anterior. Nótese que la creación hasta el mes de abril de 2017 cubre las diferencias entre lo creado en el período anterior y el monto de lo indemnizado y liberado para este cuatrimestre, teniendo un comportamiento al decrecimiento hasta el mes de septiembre de 2017 donde se comienza el pago de la campaña 17/17 dentro del mismo ejercicio económico. El último trimestre del 2017 se termina con los valores de Indemnización y creación inferiores a la liberación de Provisiones pendientes de liquidación lo que propició un resultado favorable para la UEB al cerrar esta su ejercicio con utilidad.

Modificación propuesta para la Provisión Técnica de Riesgos en Curso (PTRC)

En el área comercial de las UEB, la provisión se administrará por producto y moneda, y en el área contable su registro se hará por ramo y moneda. Para la creación, liberación y registro de la Provisión Técnica de Riesgos en Curso, se procederá como a continuación se detalla:

Administración a partir del método de los 12 avos

Creación: Se crea en cada producto tomando como base las primas brutas mensuales ingresadas por monedas y modalidad de seguro, a las que se les disminuirán la comisión de agente, recargo de seguridad y el recargo por riesgos catastróficos específicos para cada producto.

Es responsabilidad de los especialistas de las áreas comerciales:

Esta sería la provisión inicial que luego se irá disminuyendo con el transcurso del tiempo.

PRC = PB x (1 - B) x (1 - CA - RS - RC)

Donde:

PRC: Prima de Riesgo en Curso

CA: Comisión de Agentes, reflejada en la base técnica para pago de mediación

RC: Recargo para riesgos catastróficos establecido en la base técnica

RS: Recargo de seguridad que se deriva del Margen de Seguridad establecido en la base técnica

B: Bonificación establecida en la base técnica

Una vez determinada la Prima de Riesgo en Curso, esta constituirá el saldo de la provisión al comienzo de la vigencia de la póliza, o sea, el monto que se creará por la misma. El saldo de la provisión que irá quedando puede calcularse mediante la expresión siguiente:

PTRC = PRC * % Descuento

% Descuento = * 100 T t

T: Tiempo total que estará vigente la póliza (medido en días o meses)

t: Tiempo transcurrido desde su contratación (medido igual que T)

El resultado de esta operación es lo que va quedando como saldo en la provisión y, por tanto, constituye referencia para la determinación del monto a liberar. La información con el monto a crear se enviará a Contabilidad y Finanzas junto con el ingreso, por moneda y ramo de seguro.

Liberación: Al cierre de cada mes, se liberará de la provisión los avos que correspondan, partiendo de que el primer mes solamente se disminuirá un avo y los meses subsiguientes dos avos hasta que concluya la vigencia; el avo restante se liberará al siguiente mes de concluida la vigencia.

En el caso de los seguros de viajes, se liberará íntegramente lo provisionado al mes de su creación para Viajes in, y a los tres meses de su creación para Viajes out. Esta información se enviará mensualmente al área contable por ramo de seguro y moneda.

Con independencia del método de administración empleado para garantizar que las operaciones de creación y liberación se hagan correctamente y dejar constancia al cierre de mes, el área técnica tomará los ingresos del mes por producto y moneda a los que les fue aplicado el porcentaje establecido según corresponda y, con esta información se llena el monto de creación de la provisión, liberación de la provisión del mes y saldo de la provisión resultante por ramo de seguro y moneda. Este modelo es el que permite la conciliación con Contabilidad y Finanzas y el área contable entregará al área técnica para dicha conciliación las cuentas de Creación, Liberación del mes y el saldo de la Provisión. Ambas áreas conservarán copias firmadas de estos documentos como constancia de dicha conciliación.

Esta provisión se libera totalmente cuando:

Al final del mes, se enviará a la Dirección de Operaciones la información de esta provisión, la cual realiza el análisis de la misma, enviando a través del correo electrónico los errores detectados.

Aun cuando existen los dos métodos para la creación y liberación de los Riesgos en Curso, la propuesta a la dirección de la organización estaría dirigida a homogenizar en todas sus filiales la utilización del método 12 avos, ya que este le permite obtener una fracción (Avo) en la liberación de la provisión en la misma medida que avanza en el vencimiento de las pólizas contratadas. Esto puede tener una periodicidad en sus ingresos mientras que la liberación en los porcentajes integrales se realiza al término de la vigencia de la póliza. Hoy, de las 17 UEB, diez utilizan el porcentaje de métodos integrales.

A la hora de crear la provisión técnica de riesgo en curso a la prima ingresada bruta, se le descuenta los porcentajes establecidos en la base técnica de cada producto sobre comisión de agentes, recargo de seguridad y recargo para eventos catastróficos.

Cuando se realiza el análisis de los recargos para eventos catastróficos, se hace sobre la base a los distintos ramos de seguros, estableciendo el mismo recargo para diferentes líneas de seguros dentro de un mismo ramo. En el caso del ramo agrícola, no todas las líneas de seguro están expuestas a eventos catastróficos en la misma intensidad, por lo que sería prudente abrir el estudio por líneas con el objetivo de diferenciar el recargo para cada una, proporcionando más veracidad y exactitud.

Estos análisis deberían realizarse con periodicidad y no mantenerse estáticos, ya que se alejarían de la realidad, pues no todos los años ocurren eventos catastróficos y la siniestralidad también varía en las diferentes líneas lo cual influiría en el porcentaje a crear.

Modificación propuesta para la Provisión Técnica de Siniestros Pendientes de Liquidación (PTSPL)

El objetivo de esta provisión es contar con un esquema para hacer frente a responsabilidades derivadas de siniestros ocurridos y evitar riesgos financieros por falta de un sistema de provisiones, al declarar utilidades mientras se tiene obligaciones por estos siniestros. Los cambios propuestos buscan el reflejo contable más acertado de la situación de la aseguradora, trabajos similares fueron realizados por Paule Vianez et al. (2020).

Para la constitución y registro de esta provisión, se procederá como se detalla a continuación:

Los criterios para la creación de esta provisión dependerán del tipo de seguro que se está tramitando, siempre y cuando no se trate de siniestros ocurridos en ejercicios económicos anteriores, pues dicho importe ya debe estar creado como Siniestros Pendientes de Declarar. Por Ramos de seguros, es el siguiente:

Seguros Generales: Se creará con el valor reflejado en el modelo Acta de Inspección y Tasación, que forma parte del expediente de reclamaciones.

Seguros Personales: Cobertura de Muerte: Se creará con el valor de la Suma Asegurada; gastos funerales: se creará con un importe fijo de 1000.00 pesos, así como Incapacidades (Temporal y Permanente) y Gastos Farmacéuticos: Se creará con el valor resultante en el momento del ajuste de la pérdida.

Seguros Agropecuarios: La propuesta de creación de esta provisión estará sujeta a la intensidad e impacto sobre las pólizas vigentes en el período del siniestro: las categorías estarán determinadas de la siguiente forma:

Tabla 1 - Porcentajes de creación según intensidad y riesgo

Intensidad del riesgo |

% creación PTSPL |

Leve |

100 |

Grave |

60 |

Muy Grave |

40 |

Catastrófico |

20 |

Fuente: Elaboración propia

En situaciones climáticas y/o fitosanitarias adversas, que afecten una cartera amplia de asegurados (clasificando en Grave, Muy Grave o Catastrófico), se tengan importes considerables de pérdidas y se sobrepase la capacidad operacional y financiera de la UEB. El director de esta instancia, previo análisis y aprobación de su Consejo de Dirección, podrá crear importes al 60 % o inferiores a este, anteriormente definidos en el procedimiento. Teniendo en consideración las características de la póliza (Rendimiento o Inversión). Esta provisión se creará según la valoración del consejo técnico, tomando en cuenta intensidad y magnitud de las afectaciones; se hará del importe reflejado en el acta de Inspección y Tasación, ya que de esta forma los importes que se reflejan son más cercanos a la realidad dando la posibilidad a la aseguradora de contar con más tiempo para hacer los análisis pertinentes y recabar toda la información.

Se recomienda además la utilización de índices relativos según el impacto de los riesgos y de los triángulos de siniestralidad en tiempos de desastres o de un aumento significativo de reclamos por un evento determinado ya que su respuesta sería mucho más expedita, cubriendo de forma inicial hasta el 40 % de las pérdidas en las pólizas de rendimiento, según el impacto y en la medida que avance la recolección de información de calidad y suficiente para liquidar sus obligaciones. El monto restante que corresponda se creará en el momento del ajuste de la pérdida.

En los meses sucesivos, en la medida en que las situaciones antes mencionadas vayan mejorando y previo análisis en su Consejo de Dirección, la UEB deberá ir ajustando estas creaciones, hasta llegar como mínimo al 60 % establecido.

En ningún caso, la UEB que presente creaciones acumuladas inferiores al 60 % podrá obtener una utilidad real mayor que la planificada para cada mes.

También formarán parte de esta provisión los pagos de servicios de terceros vinculados al proceso de reclamación y la provisión correspondiente se creará cuando se soliciten dichos servicios y se liberará al momento del pago, o sea, al recibirse y contabilizarse la factura.

Si el sistema informático no procesa la administración de las provisiones, el especialista principal entregará esta información de forma digital al área de Contabilidad y Finanzas, por municipios, asegurados y moneda, cada vez que se produzca un movimiento, lo cual se conciliará por escrito con contabilidad al finalizar el mes. Siempre que se produzca un ajuste, se hará referencia en el escaque referido al número de reclamación y al ajuste que le dio origen. En todos los casos, si con anterioridad a la fecha de ajuste de la pérdida se conoce que la misma será inferior a lo creado, se liberará lo que proceda.

Liberación: Se realizará una vez ejecutado el pago de la indemnización. Cuando el asegurado por causas ajenas a su voluntad, no cumpla con la obligación de entrega a la UEB de las cargas de pruebas exigidas en cada una de las pólizas dentro de los términos establecidos, se procederá a la liberación de la provisión creada, la cual volverá a crearse cuando sean aportados todos los documentos y se liberará cuando se efectúen los pagos, dejando evidencia escrita debidamente firmada por el director de la UEB de este proceder.

Igualmente se procederá cuando la indemnización no sea cobrada y se reintegre a la UEB. En todos los casos, deberá existir constancia escrita de la conciliación entre el área técnica y contabilidad. Periódicamente el área de Gestión de la UEB informará al área de Contabilidad sobre el movimiento de esta provisión.

Confección de expedientes de reclamación

Los expedientes de reclamación estarán listos para su ajuste cuando se presente toda la información solicitada contentiva de los avisos, actas de tasación y cargas de pruebas solicitadas, contando la UEB con 30 días para su liquidación.

Las cargas son los documentos que aporta el asegurado para probar la ocurrencia del siniestro, por ejemplo:

Acciones destinadas para viabilizar el procedimiento de tasaciones vinculados al servicio de terceros (Sepsa, Intermar y Citma)

Si se analiza la comparación de los dos trienios, se puede señalar que existen puntos comunes en estos, referidos a los períodos de mayor ingreso, donde el último cuatrimestre es el de mayor relevancia, además, la liberación de riesgos en cursos tiene un comportamiento más estable en el período 2018-2020, por ser menor la ocurrencia, frecuencia e impacto riegos de seguros, así como en la estabilidad, en el procesamiento de los ingresos. Las diferencias notables en el primer trimestre se encuentran en los ingresos por Liberación Riesgos en Curso, ya que durante el 2016 y 2017 hubo que adelantar la liberación para cubrir las pérdidas operacionales de la aseguradora.

Nótese durante el primer cuatrimestre la liberación de los riesgos en cursos de acuerdo con el vencimiento de las pólizas suscritas en relación con el año anterior, siendo el último cuatrimestre el de mayores ingresos mensuales por la incidencia de las Campañas Tabacaleras y de frío en relación con los cultivos varios. Existe estabilidad en la renovación de pólizas y nuevas suscripciones en los años 2018 y 2019. En el 2020, se produce una contracción relacionada por las afectaciones al sector de la agricultura relacionada con los insumos y portadores energéticos dirigidos a la Campaña Tabacalera y de frío, lo que afecta a la siembra de más de 12000 ha (Esen, 2015-219).

Para contrarrestar los efectos derivados de las afectaciones, se insistió en la calidad de los análisis de riesgos y las suscripciones por parte de los Agentes Jurídicos, así como una mayor supervisión de los asistentes Jefes de Brigada y Representante Territorial de Ventas; se incrementan en un 25 % las visitas de seguimiento, alcanzando las 3500, así como la materialización de nuevas suscripciones dirigidas a los cultivos varios en las condiciones reales de los productores, lo que evita los infra y supraseguros.

Los porcentajes de creación aplicados como promedio, el 75 %, se ajustan y cubren sin dificultad las operaciones de administración de la aseguradora para cada uno de los tipos de servicio que comercializa. Sumado a una mayor presencia en los medios de comunicación, promocionando y capacitando sobre las ventajas de los seguros.

Las devoluciones de primas ascendieron en este período a 4772.48 MP, incidiendo en esta, fundamentalmente, la no siembra en las líneas de Tabaco y Arroz respectivamente.

Las indemnizaciones sumaron 109484.57 MP, impactando negativamente las líneas de seguro de: Tabaco 17 %, Arroz 16 %, Temporario de Vida 15.2 %, Granos 8 %, Hortalizas 5.8 %, Semilleros 1 %, Estructuras y Cobertores 3 %.

Los Gastos totales por Creación de Provisiones Técnicas de Siniestros Pendientes de Liquidación alcanzaron el monto de 165323.43 MP. Los riesgos que más incidieron en ese período fueron intensas lluvias con el 90 %, asociados a las tormentas tropicales; las otras incidencias se enmarcan en plagas enfermedades y fuertes vientos. Estudios similares fueron realizados por Ramírez Estrella (2016) en el cálculo de provisión de siniestros pendientes.

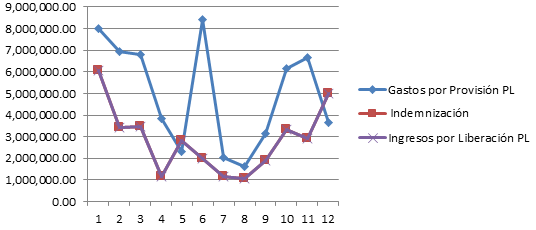

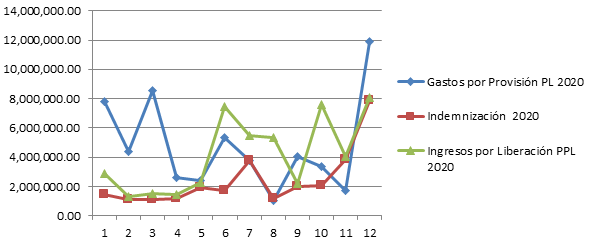

Los gráficos siguientes reflejan el comportamiento por año de las Provisiones Técnicas Pendientes de Liquidación (PTPL):

Gráf. 4 - Comportamiento de las PTPL 2018

Fuente: Elaboración propia según datos de la UEB

Gráf. 5 - Comportamiento de las PTPL 2019

Fuente: Elaboración propia según datos de la UEB

Gráf. 6 - Comportamiento de las PTPL 2020

Fuente: Elaboración propia según datos de la UEB

Nótese en los gráficos 4, 5, 6 que existe una prevalencia a la ocurrencia de siniestros en el primer trimestre de cada año asociado a eventos de fuertes lluvias, los que generaron reclamos en el ramo agropecuario afectando principalmente los cultivos de tabaco, arroz, granos y hortalizas. Generando en ese período un poco más de 7500 reclamaciones, solamente en el ramo agropecuario por las afectaciones. La creación de provisión pendiente de liquidación fue registrada entre el 40 % y el 60 %, según la intensidad y el daño ocasionado.

La modificación fue validada de forma parcial en el marco de las afectaciones y el impacto de los riesgos asociados a las tormentas tropicales "Alberto", "Laura" y "Eta", con el registro en los estados financieros de gastos por creación en la provisión pendiente de liquidación de estimados de pérdidas más acertados, basados en las tasaciones por actas realizadas por los Terceros y no por el reclamo emitido por los productores. En el proceso de ajuste y liquidación, se pudo constatar, además, que se disminuyen los montos de gastos, existe un mejor equilibrio financiero y el balance refleja una realidad económica más acertada, no existiendo grandes desviaciones referentes al resto de los indicadores, se retiene solo el financiamiento necesario para cubrir las obligaciones a corto y mediano plazo.

Los ingresos por Liberación de Provisiones Técnicas de Siniestros Pendientes de Liquidación ascendieron a 146541.22 MP, no liberándose en este período ingresos por desviación siniestral, ni por catástrofe.

Un factor clave dirigido a la eficiencia y eficacia en el proceso de reclamación, ajuste y liquidación está en la actuación de los terceros y las acciones implementadas en Intermar, Sepsa y el Citma que permiten dotar a la aseguradora de información más cierta, con estimados más reales.

Además, se implementó en la organización un procedimiento de indemnizaciones electrónicas dirigido a los productores agropecuarios agrupados en las Cooperativas de Créditos y Servicios (CCS), Cooperativas de Producción Agropecuaria (CPA) y la Unidades Básicas de Producción Cooperativa (UBPC), el cual transversaliza, obteniéndose los siguientes resultados:

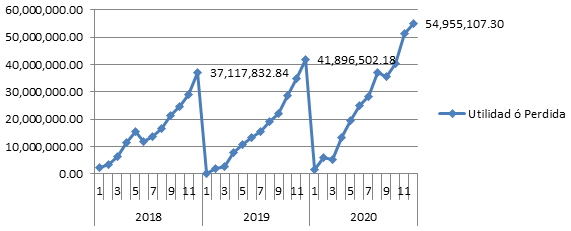

La UEB al cierre del período 2018-2020 culminó con un monto total de utilidades acumuladas de 136637.17 MP; el gráfico 7 muestra el comportamiento de la utilidad por meses en el período 2018-2020.

Gráf. 7 - Utilidad por meses en el período 2018-2020

Fuente: Elaboración propia según datos de la UEB

Otro de los elementos a destacar fue que, al existir una mejor estimación en la cartera de pérdidas, influyó favorablemente en la toma de decisiones oportunas para financiar estas, ya que se inmovilizó solo el recurso monetario necesario, destinando los fondos temporalmente libres al rendimiento financiero en plazos trimestrales al interés vigente aprobado por el Banco Central de Cuba. Esto generó a partir del 2019-2020 ingresos ascendentes a 971.20 MP con fondos a Plazos fijos por valor de 60000.00 MP.

La administración de provisiones técnicas constituye un pilar para el desempeño óptimo de las empresas aseguradoras; se fundamenta en la necesidad de periodizar los ingresos y gastos típicos de estas, imputando a cada ejercicio o período económico los que realmente les corresponden, con una gestión y administración eficiente de los riesgos, propiciando el uso de técnicas y tecnologías de la información para su procesamiento, lo que aporta mejoras sustanciales en la estimación y predicción de estas, mejorando la toma de decisiones y la eficacia en los procesos en las áreas de resultados claves de la organización.

La realización del diagnóstico de constatación del problema, partiendo de la aplicación de instrumentos y consulta de fuentes primarias y secundarias en el período 2015-2017, permitió conocer la situación que presentó la UEB Pinar del Río en relación con la administración de provisiones técnicas de seguro, teniendo en cuenta el procedimiento existente y demostrando la necesidad de proponer modificaciones al mismo.

La propuesta de modificación al procedimiento PDO-06 sobre la administración de provisiones técnicas ratifica la necesidad de cambios, lo que posibilita una administración más eficiente de estas, perfeccionando la estimación, registro y presentación en los estados financieros, mejora oportuna en la toma de decisiones de corte financiero, unido a acciones complementarias en los procesos de resultados clave, propiciando una mayor eficiencia y eficacia en la organización.

REFERENCIAS BIBLIOGRÁFICAS

Aguilar Jurado, M. Á. (2015). Métodos para la estimación de Provisiones Técnicas de Seguros de No Vida. Universidad de Granada.

Albarrán Lozano, I., & Alonso González, P. (2010). Métodos estocásticos de la estimación de las provisiones técnicas en el marco de Solvencia II. Fundación MAPFRE. https://app.mapfre.com/ccm/content/documentos/fundacion/cs-seguro/libros/Metodos_estocasticos_de_estimacion_de_las_provisiones_tecnicas_en_el_marco_de_Solvencia_II.pdf

Consejo de Estado de la República de Cuba. (1997). Decreto-Ley No. 177 Sobre el Ordenamiento del Seguro y sus Entidades. http://www.esicuba.cu/index.php/legislacion-nacional/seguro-en-cuba/decreto-ley-no-177

del Toro Ríos, J. C. (1994). Curso Básico de Seguros. Asociación Argentina de Productores Asesores de Seguros.

Esen. (2015-2019). Informes estadísticos y registros contables del período 2015-2019 de Pinar del Río. Empresa de Seguros Nacionales.

Hernández Barros, R. (2015). Los riesgos de las entidades aseguradoras en el marco del Enterprise Risk Management (ERM) y el control interno. Innovar, 25(1Spe), 61-70. https://doi.org/10.15446/innovar.v25n1Spe.53194

Illescas Ortiz, R. (2014). Principios fundamentales del Contrato de Seguro. Revista Española de Seguros, (157), 7-20. https://dialnet.unirioja.es/servlet/articulo?codigo=4728779

Ministerio de Finanzas y Precios. (2009). Decreto Ley No. 263 Del Contrato de Seguro. http://www.esicuba.cu/index.php/legislacion-nacional/seguro-en-cuba/decreto-ley-no-263

Paule Vianez, J., Coca Pérez, J. L., & Granado Sánchez, M. (2020). Análisis comparativo de metodologías para la cuantificación de provisiones técnicas en entidades aseguradoras. Adaptación a Solvencia II. Revista Mexicana de Economía y Finanzas, 15(3), 313-329. https://doi.org/10.21919/remef.v15i3.377

Ramírez Estrella, M. A. (2016). Método global de cálculo de la provisión de siniestros pendientes, a partir de la utilización de la información histórica completa e incompleta de una compañía de seguros. Escuela Superior Politécnica del Litoral.

Vallejos Díaz, Y. A. (2008). Forma de hacer un diagnóstico en la investigación científica. Perspectiva holística. Teoría y praxis investigativa, 3(2), 11-22. https://dialnet.unirioja.es/servlet/articulo?codigo=3700944

Conflicto de intereses:

Los autores declaran no tener conflictos de intereses.

Contribución de los autores:

Todos los autores revisaron la redacción del manuscrito y aprueban la versión finalmente remitida.